簡単解説・不動産投資のメリット/デメリット

メリットとデメリットってそれぞれどんなものがあるんだろう。

会社が倒産するかもしれないし、転職したくなるかもしれない。

結婚して家族とハッピーに暮らすためにだってお金は必要。

目的はそれぞれでも、将来に「備える」ことはとても大事!

そんな不安を抱えるあなたはこのページでこんなことを理解できます。

- 不動産投資のメリット

- 不動産投資のデメリット

- 不動産投資を「やる」か「やらない」かはもう決まっている

【簡単解説①】不動産投資のメリット

不動産投資の大きな分かれ道は銀行のローンを利用するかどうかです。

マンションを購入するか、アパートを購入するか、戸建てを購入するかは規模の差はあっても抱えるメリットは同じです。

銀行からのローン利用有無に関わらず享受できるメリット

■入居者がいれば毎月一定の収入がある

不動産投資と言ったらこれは当たり前ですよね。ですが、株やFXではこの安定感は得られませんので、不動産投資の最も大きなメリットでしょう。

■自分の工夫次第で収入が増加する

何のことを言っているか思い当たらない方も多いといます。不動産投資は「買う」「貸す」「売る」の各フェーズであなた自身の希望を反映できるシーンが多いです。

- 買う:いくらで買いたいかを提示できる(値下げ交渉ができる)

- 貸す:いくらで貸したいか決められる

- 貸す:リフォームをするかしないか決められる

- 売る:いくらで売りたいか決められる

株やFXですと値動きは取引市場にて自動的に変動します。

株やFXでも買値、売値は自分で決められる部分もありますが、あくまで主導権は取引市場にありますので、不動産投資とは決定的に違います。

■不動産投資は節税が可能となる

節税効果を期待して不動産投資をされる方は非常に多いと思います。これも不動産投資の醍醐味の一つでしょう。

主に、サラリーマンの人は自分が所得税をどのくらい支払っているかご知ってますか?

サラリーマンは、会社がお給料を毎月自動的に振り込んでくれる仕組みです。

それ故、どのくらい所得税を支払っているか知らない人が多い。

一例ですが、私の昨年の所得税は本業のサラリーマンの収入だけで計算すると83万円も支払っていることになります。

サラリーマンで不動産投資を行っている人はこの「83万円を取り戻す(支払わなくて良いようにする)」ために不動産投資を行っている方もいます。

節税の具体的な考え方や実践方法については別の記事で解説することとしますが、〇十万円も還ってくるのは魅力的ですよね。

銀行からのローン利用時に享受できるメリット

■不動産投資ローンによるレバレッジ効果がある

不動産投資の最大の醍醐味は銀行から借りるローンを利用した「レバレッジ」に尽きます。

「レバレッジ」とは「てこの原理」と言われ、今ある現金を元手に銀行からローンを融資してもらって今ある現金の何倍もの価格の物件を買うという手法です。

例えば、2,000万円のアパートを購入するにあたって、自己資金(現金)を200万円、銀行のローンを1,800万円利用するといったことになります。

「レバレッジ」という手法はFXにもありますが、不動産投資の場合は銀行のチェック(審査)もあるので、銀行も一緒になって「このアパートは買っても問題なさそうか」と考えてくれます。

(実際には、私たち不動産投資家よりも数倍厳しいチェックとなるので、一緒になって考えてくれるというよりは、私たちの見通しの甘さを指摘される形かもしれません。汗)

■自己資金の出費を抑えられる

上記の解説と似ていますが、応用として、「自己資金はあるけど使わない」作戦も可能になります。

例えば、自己資金として600万円の現金があるとします。

2,000万円のアパートを購入するにあたって、自己資金600万円、銀行のローンを1,400万円という買い方ができます。

ですが、自己資金を200万円、銀行のローンを1,800万円という買い方を選択すれば、同時に同規模の3つのアパートを購入することも可能となります。

「借金が5,400万円(1,800万円×3アパート)にもなっちゃうよ!」とビックリとされるかもしれませんが、あくまで考え方の一例です。

■生命保険の代わりとしても活用できる

最近の不動産投資勧誘の営業電話でこういう話を聞きませんか?

「不動産投資をすれば、生命保険に入っていることにもなるので、今入っている生命保険の費用も浮いたりするんですよ」

(そもそも、不動産投資の勧誘だと分かった瞬間に電話切っちゃいますかねw)

でもこれは事実なんです。

銀行のローンを利用すると、ローンの契約者が死亡したり、高度障害状態になったときに残された住宅ローンが完済される仕組みです。

ローンの金利にわずかに生命保険分の金利が上乗せされる形で申し込むことができます。

死亡や高度障害状態になってしまい、住宅ローンが自動的に完済されれば、残された家族に財産を残すことができますし、毎月の家賃収入を残すこともできるわけです。

団体信用生命保険の加入による金利の上乗せは0.3%程度みておけば問題なさそうです。

1,000万円のワンルームマンションを全額ローンで購入したとしましょう。

金利3.0%で、これに団体信用生命保険を上乗せすると3.3%になります。

団体信用生命保険の加入による月々の支払いがどれ位違うか計算してみましょう。

■金利3.0%の場合(35年ローン)

→月々のローン返済:38,485円

■金利3.3%の場合(35年ローン)

→月々のローン返済:40,178円

月々の差額は1,693円です。(年間だと20,316円)

もちろん皆さんが今入っている生命保険と保障内容を比較する必要はありますが、金額だけみればそんなに高額な生命保険ではないでしょう。

この保険の仕組み自体は非常に善良なのですが、この保険の仕組みをやたらと強調して高額な不動産投資の勧誘をする業者が増えている気がします。

これは、絶対に気を付けた方がいいので、こちらの記事でじっくり解説します。

【簡単解説②】不動産投資のデメリット

銀行からのローン利用有無に関わらず発生し得るデメリット

■空室のリスクがある

多くの方が心配されるリスクの第一位ではないでしょうか。

ここでいう「空室(リスク)」とは、数ヶ月入居者が決まらない状態を指します。

前入居者が退去してから、次の入居者が決まるまでの「リフォームと次の入居者探し(※)」にかかる期間が1ヶ月前後であれば、それは「空室(リスク)」

とは呼びません。

実際に悩みを抱えている大家さんは、大部分がこの空室リスクで頭を抱えているようです。

でも、それは他人が見れば、明らかに空室リスクが高いところを買ってしまっていることがほとんどです。

数ヶ月入居者が決まらないような物件はそれなりの理由があります。

「お得に感じるところがない」とも言い換えることもできます。

「家賃が安い」「部屋が広い」「駅に近い」「新築」「スーパーが近い」「大学が近い」「会社が近い」などなど

この中でも多くの人に当てはまるものと、当てはまらないものがありますよね。

「大学が近い」というのは会社員にとってお得でしょうか。

「会社が近い」というのは大学生にとってお得でしょうか。

ターゲットを絞り込む戦略もありますので、決して悪くないセールスポイントですが、他の例に比べると万人受けはしないですね。

「家賃が安い」は最強だと思います。

「部屋が広い」はどうでしょうか。気にする人と気にしない人に分かれそうですね。

「駅に近い」はどうでしょうか。車を乗らない方が増えてきている状況を考えるとかなり強めのセールスポイントになるのではないでしょうか。

私だったら「家賃が安い」「駅に近い」の2点に絞ります。

なお、「家賃が安い」というのはただただ安ければ良いと言っているのではありません。

1万円や2万円という非常識な家賃設定をするわけではもちろんありません。

「家賃が”相場より”安い」というただそれだけです。

ですので、私は空室リスクはそんなに恐れていません。

■天災や事故などのリスクがある

地震、火事などの天災や、入居者の死亡事故などといったリスクは本当に予期できません。これはリスクとして防ぐのが難しい(というかほぼ無理)でしょう。

それでも地震、火事については、火災保険などで多少は備えることはできます。

しかしながら、冷静に考える必要があるのは、このリスクをどう対処するかもそうですが、このくらいのリスクは仕方がないと腹を括ることも大事です。

普段の生活に置き換えてみましょう。

例えば、毎日会社に通勤する際、電車で通勤している人は、駅のホームで人とぶつかってホームに転落するリスクをどう考えてますか?

これは、ホームの端を歩かないということで防げそうですね。

では、同じく駅のホームで、異常行動者の無差別殺人に遭遇するリスクをどう考えますか?

「無差別殺人事件が怖いから、会社に行きません。家の外には出ません」

とはならないですよね。

「そんなこと普通起こらないでしょ」

「それを言ったら始まらないでしょ」

「それを考えだしたら生活できないよ」

そうおっしゃるのではないでしょうか。

私もそう思います。

では、休日に新宿でショッピングするとしましょう。

新宿には高層ビル、雑居ビル、マンションが並んでいますが、その中には建設中の建物も多数あります。

これらの建物から物が落下してくるリスクをどう考えますか?

「だから、そんなこと普通起こらないでしょ」

「だから、それを言ったら始まらないでしょ」

「だから、それを考えだしたら街なんて歩けないでしょ」

マンションやアパートにおける天災や事故の発生率と、我々が日常的に生活している中で起きる事故の発生率を比較できるともっと皆さんに納得してもらえるのでしょうけど、そのような数値は見つかりませんでした。

一方で、仮にそのようなアクシデントがあった場合にマンションやアパートがどうなってしまうのかというシミュレーションをしておくことは大事です。

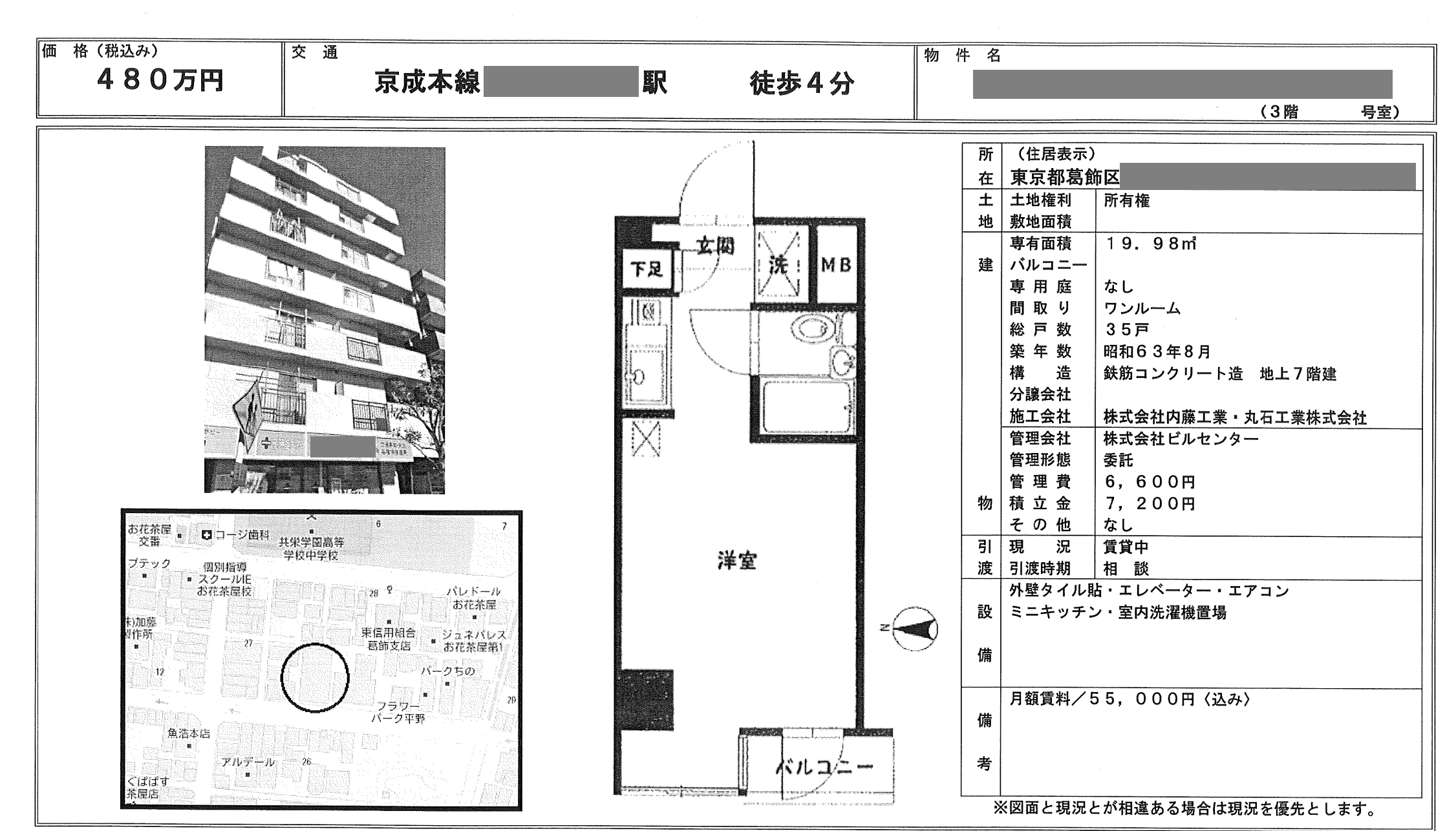

以前もご紹介したこちらの物件を例に考えてみましょう。

こちらは私が以前所有していた葛飾区の物件です。

月々の収入と支出の話をすると、

〔収入〕家賃 55,000円

〔支出〕総額 35,000円

→→〈内訳〉管理会社への支払い 3,000円

→→〈内訳〉管理組合への支払い 13,800円

→→〈内訳〉銀行へのローン返済 16,800円

→→〈内訳〉固定資産税(月割) 1,400円

〔利益〕20,000円(55,000円-35,000円)

私の腹の括り方としては、入居者の死亡事故が発生してしまった場合は35,000円~40,000円あたりに家賃設定を変えることまでを考えています。

利益はほぼ出ませんが、銀行へのローン返済などの支払いが滞らなければ、良しとします。

■インターネットだけで取引が完結しない

リスクと言うか、心理的なハードルが高いと言えるかもしれません。

株やFXですと、売買の手続きがパソコンやスマホで完結できます。

本人が望めば、株やFXを得意とする業者にアプローチして、儲け話を聞くこともできますし、本人が望まなければ、そのような業者にアプローチする必要もありません。

しかしながら、不動産投資においては、不動産仲介業者へのアプローチはどうしても発生します。

多くの人が「騙されたくない」「怖い」「面倒くさい」という感覚をお持ちでしょうが、「騙されない」「怖くない」「むしろ不動産仲介業者に煙たがられるくらいになる」という風に、自分の気持ちを変化させることができれば不動産仲介業者に対する心理的なハードルも下がることでしょう。

具体的に「騙されない」「怖くない」「むしろ不動産仲介業者に煙たがられるくらいになる」とはどのように実践すればよいのかまとめてみましたので、興味があれば是非ご覧ください。

銀行からのローン利用有無に関わらず発生し得るデメリット

■金利が上昇するリスクがある

金利が不動産投資に与える影響は小さくありません。

これもその影響度合いをシミュレーションしてみましょう。

1,000万円のワンルームマンションを全額銀行のローンで購入するとします。

■金利が3.0%の場合(35年ローン)

→月々のローン返済:38,485円

■金利が5.0%の場合(35年ローン)

→月々のローン返済:50,468円

■金利が7.0%の場合(35年ローン)

→月々のローン返済:63,885円

金利の影響は小さくないどころか、大きいことがよく分かりますね。

そうなると、最近の金利の推移が気になるかと思います。

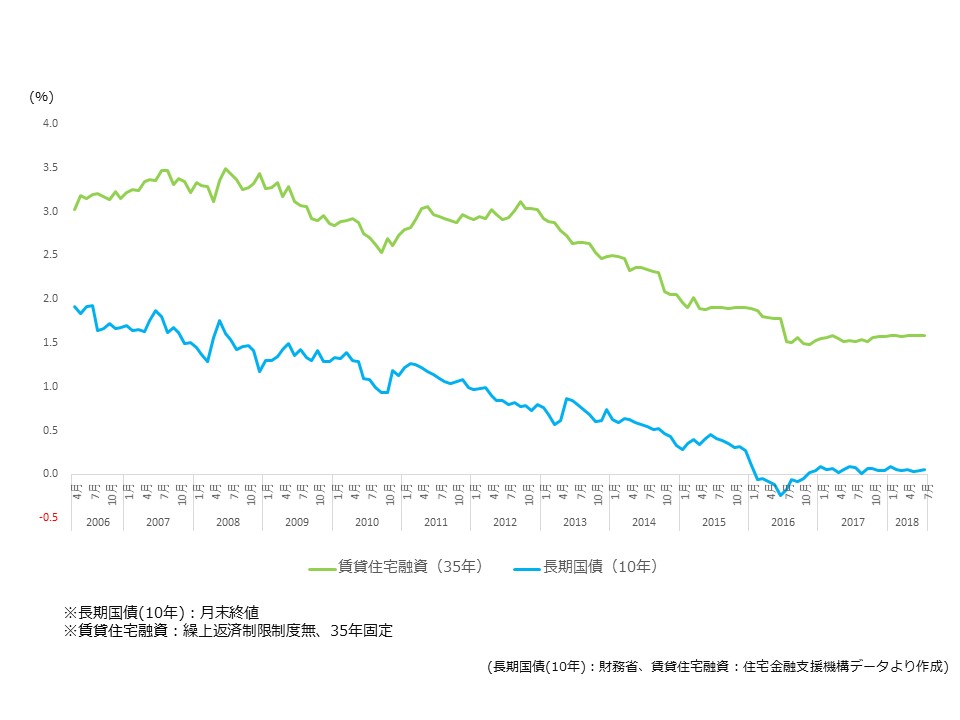

【フラット35のローン金利と長期国債(10年)の推移】

※住宅金融支援機構が提供している固定金利

引用元:不動産投資SQUARE

大きな傾向としては右肩下がりとなっていますね。

でも、今後については誰も分かりません。

特に新型コロナウイルスの影響もあり、少し前までに予測されていた市場感は崩れてしまっています。

また、新型コロナウイルスの世界的な感染が収まったとしても、次はこの未曾有の事態に関する後始末が待っています。

アメリカが中国にどのような報復に出るかも見通せません。

中国の「逆切れ」や「自己正当化」も我々の予想の斜め上を行きますから、やはり今後の見通しは難しいでしょう。

ただ、どちらかと言えば、このような状況下において、景気が好転する(=金利が高くなる)とは考えづらいですね。

しばらくはこの低金利が続くだろうという楽観的な感覚はあります。

しかし、楽観ばかりしていてもいけません。

これも金利が実際に上昇してしまったら、どうするのかという頭の体操をしておくべきです。

私は金利が上昇した場合の対処をこう考えています。

- 家賃設定を上げる

- マンションやアパートを売却し、不動産投資から撤退する

「家賃設定を上げる」は現実的とも非現実的とも言えます。

金利が大幅に上昇する社会情勢であれば、景気が好転しているわけですから、その点では家賃設定を上げることは現実的です。

しかし、その時すでに入居されている方に対して「来月から家賃を上げます」というのは受け入れがたいですね。だから非現実的とも言えます。

私だったら、入居者の入れ替えのタイミングで、新たに入居者を募集するときに家賃設定を上げることにします。

ただし、「家賃設定を上げる」とは言っても例えば、先ほどの葛飾区の物件で言えば、55,000円の家賃を75,000円にまで上げることはできないと思います。できても60,000万円くらいでしょうか。

65,000円や70,000円にまで家賃設定を上げるには、最寄りの駅周辺が再開発されるなどの”追い風”でもないと難しいです。

仮に金利の上昇が凄まじく、月々のローン返済が30,000円も増えてしまうとします。

でも家賃設定を上げることができるのはせいぜい5,000円くらい。

つまり、25,000円のマイナスです。

このくらい月々のローン返済の上昇と家賃設定の上昇の差が開いてしまうようなら、売却を考えます。

このように、金利が〇〇くらいまで上がるようだったら、家賃設定でカバーし、●●くらいを超えてしまったら売却しようと予め考えておければ、これはリスクとは呼びません。「戦略的撤退」です。

皆さんも大学受験でセンター試験などは受けられましたでしょうか。あるいは模試でもよいです。

「センター試験で得点率が85%だったら国立のA大学のX学部にしよう」

「センター試験で得点率が80%~84%だったら国立のA大学のY学部にしよう」

「センター試験で得点率が80%未満だったら、私立のB大学のL学部にしよう」

などと、段階的なプランを複数持っていたのではないでしょうか。

考え方としては、それと同じだと思います。

【簡単解説③】不動産投資を「やる」か「やらない」かはもう決まっている

どうしたらいいんだろう。

恋愛とかもそうだよね。メリットデメリットと感情は別物だったりするんじゃないかな。

だから、最終的には「不動産投資をやってみよう」と思うかどうかはフィーリングでしかないのだと思う。

ただ、もう少し不動産投資のことを理解してから「やる」か「やならい」かを判断してくれたらうれしいな。

あなたは口では迷っているつもりでいても、心の中はすでに不動産投資を「やりたい」か「やりたくない」かどちらか決まっているのではないでしょうか。

- 株式投資をやってみようと思いながら、捨てきれない選択肢の一つとして不動産投資に少し興味がある人

- できることなら不動産投資をやってみたいたいと思っている人(でも何から始めるのがコスパが良さそうか分からない人)

- 投資なんてリスクの塊であって、絶対にやるべきでないことを再確認しようとしている人

私には背中を押すことしかできません。

心のどこかで不動産投資に抵抗感がある方には、おそらく何をお伝えしても心は開かれないでしょう。

きっとデメリットばかりに目が行ってしまうはずです。

そういう方は、自分の心に従って違う資産形成をされると良いと思います。

昨日、たまたまFXに関する営業の電話がかかってきました。

FXについては過去それなりに勉強してみましたが、当時、私の心は動きませんでした。

ただ、時が変われば気持ちも変わっているかと思い、営業の電話を聞き続けてみました。

しかしながら、やっぱり私の心は動きませんでした。

不動産をやってみようと思っている方がいるようならば、その小さく灯った火を消してしまわないようお手伝いできればと思います。

一緒に頑張りましょう。

千里の道も一歩から。

最後までお読みいただき、ありがとうございました!